Un article précédent explorait les implications potentielles d’un boom manufacturier en Chine pour la croissance américaine et l’inflation. Cet article examine les retombées sur les États-Unis d'un scénario pessimiste, dans lequel la crise actuelle du secteur immobilier chinois prendrait une nouvelle ampleur et précipiterait un atterrissage brutal de l'économie et une crise financière.

L'espace politique de la Chine devient de plus en plus restreint

Dans ce scénario, la marge de manœuvre politique des autorités chinoises s’avère insuffisante pour prévenir un ralentissement profond et prolongé. Selon nous, ce scénario est moins susceptible de se matérialiser que le scénario optimiste décrit dans notre article précédent. Nous partageons l’opinion consensuelle selon laquelle les autorités chinoises conservent une marge de manœuvre considérable pour gérer l’économie et les risques financiers qui y sont associés.

Dans des travaux antérieurs, nous avons examiné la marge de manœuvre politique des autorités chinoises et ses limites potentielles. Pour récapituler, les outils politiques chinois tirent une puissance supplémentaire des caractéristiques uniques du système politique et financier du pays. Le gouvernement chinois maintient un contrôle direct et indirect sur les secteurs financier et non financier du pays. De plus, l'économie nationale est protégée des chocs extérieurs grâce à l'excédent du compte courant du pays, à l'important stock de réserves de change et au système de contrôle des capitaux. Dans l’ensemble, les autorités disposent d’une marge considérable pour recourir aux politiques monétaires, de crédit et budgétaires du gouvernement central pour atténuer les fluctuations économiques.

Toutefois, la marge de manœuvre politique devient de plus en plus restreinte à mesure que la dette continue de s’accumuler. Le ratio de la dette du secteur non financier au PIB a de nouveau bondi en 2023 et dépasse désormais 300 % (graphique ci-dessous). L’expérience internationale suggère que l’accumulation rapide de la dette est souvent le signe avant-coureur de crises financières ou de périodes prolongées de croissance économique atone. Cette conclusion est également étayée par des recherches universitaires et explorée ailleurs sur Économie de Liberty Street.

Les niveaux d’endettement de la Chine continuent de grimper

Le potentiel d’une nouvelle baisse du secteur immobilier

Le principal moteur de notre scénario pessimiste serait de nouvelles tensions dans le secteur immobilier. Depuis fin 2020, les mises en chantier et les ventes de nouveaux biens immobiliers ont chuté respectivement de deux tiers et d’un tiers (graphique ci-dessous). Les prêts aux promoteurs se sont arrêtés presque complètement jusqu’à la fin de 2022, avant que les prêts nets modestes ne reprennent lorsque la politique gouvernementale en matière de prêts au secteur immobilier a été assouplie. Mais le total des projets de construction en cours a chuté de 13 % depuis le pic de 2021, les promoteurs publics les plus solides continuant de travailler sur des projets inachevés. L’activité de construction pourrait encore diminuer si des promoteurs plus solides commençaient à faire face à une pression financière accrue.

De nouvelles tensions dans le secteur immobilier amplifieraient le resserrement budgétaire en cours au niveau local. Dans ce cas, les caractéristiques uniques du système politique et économique chinois joueraient en défaveur. Les collectivités locales tirent traditionnellement une grande partie de leurs revenus de la vente de terrains, une source qui se tarit dans un contexte de baisse des prix. À leur tour, ces pressions fiscales nuiraient à la capacité des gouvernements locaux à soutenir les promoteurs et autres entreprises locales, y compris les champions locaux du secteur manufacturier.

L’activité du secteur immobilier pourrait-elle encore chuter ?

Remarque : Les chiffres sont calculés à partir des niveaux officiels publiés.

Le rôle clé du secteur immobilier dans l’économie chinoise fait des troubles dans ce pays un déclencheur plausible d’un atterrissage brutal économique et d’une crise financière. L’activité liée à l’immobilier représentait environ un quart du PIB chinois avant la récente récession et représente toujours une part démesurée de l’activité par rapport aux normes internationales. Les crédits liés à l’immobilier continuent de représenter environ un quart de l’encours total de la dette. Et la propriété représente environ les deux tiers du patrimoine des ménages. Dans ce contexte, il n'est pas surprenant que la crise immobilière ait coïncidé avec une grave érosion de la confiance des ménages et des entreprises.

Un scénario défavorable pour la Chine et ses implications pour les États-Unis

Selon notre scénario de krach immobilier, la croissance du PIB en Chine tomberait à zéro en 2024. Ceci serait suivi d’une timide reprise à environ 2 % au cours de l’année suivante. Ce niveau représente une sous-performance dramatique par rapport au scénario de référence du Fonds monétaire international (FMI), qui prévoit une croissance de 4,6 % en 2024 et de 4,0 % l’année suivante. La croissance du crédit (financement social total) tombe également en dessous du scénario de référence du FMI, quoique de manière moins spectaculaire.

Pour quantifier l’impact de ce scénario baissier sur l’économie américaine, nous nous appuyons sur le modèle bayésien VAR introduit dans notre précédent article. Ce modèle est conçu pour capturer la dynamique historique conjointe des économies américaine et chinoise. Nous utilisons les relations estimées du modèle pour construire des trajectoires contrefactuelles pour les agrégats macroéconomiques américains tout en limitant la croissance de la production et du crédit chinois à suivre les trajectoires de notre scénario de krach. Comme lors de notre exercice précédent, nous mesurons les impacts des scénarios par rapport à un scénario de référence dans lequel l’économie chinoise évolue selon les projections du FMI.

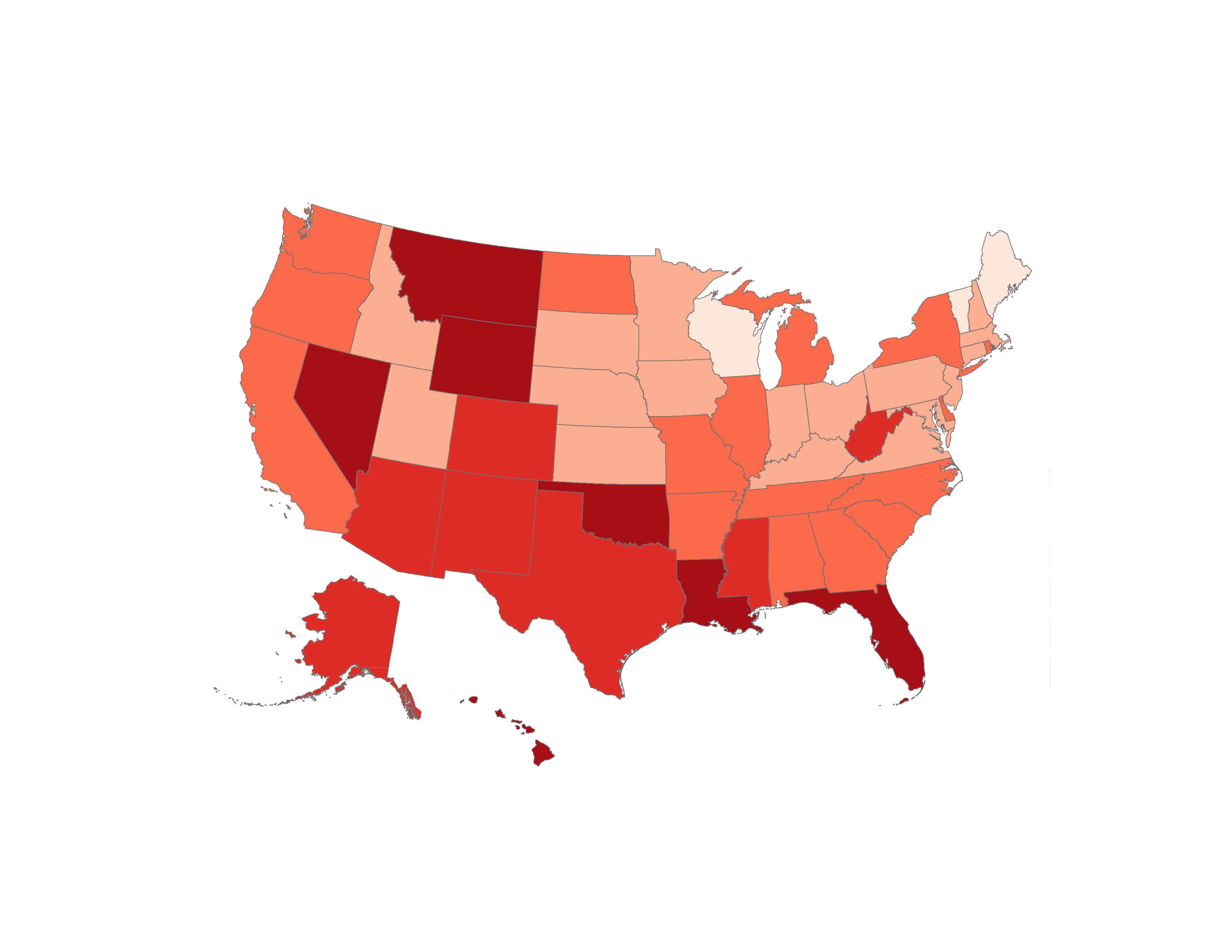

Les deux panneaux supérieurs du graphique ci-dessous montrent le comportement de la croissance du PIB et du crédit – nos principales variables conditionnantes – dans le cadre des scénarios de krach et de référence, rapportés sous forme de variations en pourcentage d’une année sur l’autre. Comme nous l’avons déjà noté, le scénario de krach implique une sous-performance dramatique de la croissance du PIB par rapport au scénario de référence. Les panneaux restants montrent les implications du scénario de crash pour les États-Unis et certaines variables macroéconomiques chinoises et mondiales, mesurées en pourcentage d'écarts par rapport à la ligne de base, la zone bleue indiquant les intervalles de confiance estimés.

Cet exercice montre qu’un atterrissage brutal de la Chine pourrait entraîner une croissance et une performance commerciale sensiblement plus faibles aux États-Unis et une baisse de l’inflation aux États-Unis, les impacts les plus importants se produisant au cours des quatre premiers trimestres suivant un krach. La croissance du PIB réel chute jusqu’à 2 points de pourcentage (ppt) en dessous du niveau de référence avant de commencer à se redresser, tandis que les volumes d’exportation chutent jusqu’à 10 ppt en dessous du niveau de référence. L’indice des prix PCE, pour sa part, chute d’environ 3 points en dessous du niveau de référence avant que les impacts de la crise ne commencent à s’estomper.

Chemin projeté pour les variables macro clés dans un scénario d'atterrissage brutal

L’ampleur de ces impacts est plus importante que dans notre article précédent, fondé sur un boom tiré par l’industrie manufacturière en Chine, ce qui est cohérent avec l’écart plus important de la croissance du PIB par rapport au scénario de référence. Les mécanismes sous-jacents sont cependant les mêmes, même s’ils fonctionnent désormais dans la direction opposée.

La chute soudaine de la croissance de la demande intérieure chinoise entraîne une chute brutale des prix mondiaux des matières premières et des exportations chinoises. Ces impacts reflètent le rôle clé que joue la Chine dans les réseaux mondiaux de commerce et de production. Une demande chinoise plus faible se traduit par une demande plus faible pour les partenaires chinois de la chaîne de valeur mondiale, cet impact étant amplifié par le resserrement des contraintes de financement de ces entreprises. Bien entendu, la détérioration du commerce mondial alimente la détérioration similaire des volumes d’échanges américains.

Le dollar américain, quant à lui, connaît une appréciation significative, en ligne avec sa corrélation négative de longue date avec les prix mondiaux des matières premières. Dans le contexte de notre scénario de krach immobilier, cette vigueur peut être interprétée comme le reflet d’un comportement d’aversion au risque de la part des investisseurs mondiaux, qui cherchent refuge sur les marchés financiers américains et sur les actifs en dollars américains. Le raffermissement du dollar contribue à son tour à un resserrement des conditions financières mondiales. En fait, le principal impact du ralentissement de la demande chinoise sur les conditions financières mondiales se fait sentir via ce canal indirect.

En bref, la concrétisation du scénario de krach immobilier en Chine ferait pencher la balance des risques pour la croissance et l’inflation américaines à la baisse. Cependant, comme nous l'avons évoqué, les autorités chinoises semblent disposer des outils adéquats pour contenir les nouvelles pressions à la baisse sur l'économie du pays. À l’heure actuelle, nous considérons la réalisation de ce scénario comme moins probable que celle du scénario de boom manufacturier à la hausse.

Bien entendu, les deux scénarios auraient des implications politiques différentes. Un profond ralentissement chinois contribuerait à faire baisser l’inflation aux États-Unis et dans le monde, ce qui ferait probablement avancer les attentes des investisseurs en faveur d’un assouplissement politique. En revanche, une croissance sensiblement plus rapide en Chine pourrait aggraver la difficulté de ramener l’inflation aux objectifs de la banque centrale, ce qui repousserait probablement les attentes des investisseurs en faveur d’un assouplissement.

Ozge Akinci est responsable des études internationales au sein du groupe de recherche et de statistiques de la Banque fédérale de réserve de New York.

Hunter L. Clark est conseiller en politique internationale en études internationales au sein du groupe de recherche et de statistiques de la Banque fédérale de réserve de New York.

Jeffrey B. Dawson est conseiller en politique internationale en études internationales au sein du groupe de recherche et de statistiques de la Banque fédérale de réserve de New York.

Matthew Higgins est conseiller en recherche économique en études internationales au sein du groupe de recherche et de statistiques de la Banque fédérale de réserve de New York.

Silvia Miranda-Agrippino est économiste de recherche en études internationales au sein du groupe de recherche et de statistiques de la Banque fédérale de réserve de New York.

Ethan Nourbash est analyste de recherche au sein du groupe de recherche et de statistiques de la Banque fédérale de réserve de New York.

Ramya Nallamotu est analyste de recherche principale au sein du groupe de recherche et de statistiques de la Banque fédérale de réserve de New York.

Comment citer cet article :

Ozge Akinci, Hunter Clark, Jeff Dawson, Matthew Higgins, Silvia Miranda-Agrippino, Ethan Nourbash et Ramya Nallamotu, « Qu'arrive-t-il à l'activité et à l'inflation aux États-Unis si le secteur immobilier chinois mène à une crise ? », Banque de réserve fédérale de New York Économie de Liberty Street26 mars 2024, https://libertystreetnomics.newyorkfed.org/2024/03/what-happens-to-us-activity-and-inflation-if-chinas-property-sector-leads-to-a-crisis/ .

Clause de non-responsabilité

Les opinions exprimées dans cet article sont celles des auteurs et ne reflètent pas nécessairement la position de la Federal Reserve Bank de New York ou du Federal Reserve System. Toute erreur ou omission relève de la responsabilité du ou des auteurs.