Les États-Unis sont probablement entrés dans une nouvelle récession en mars, mettant fin à l'expansion record.

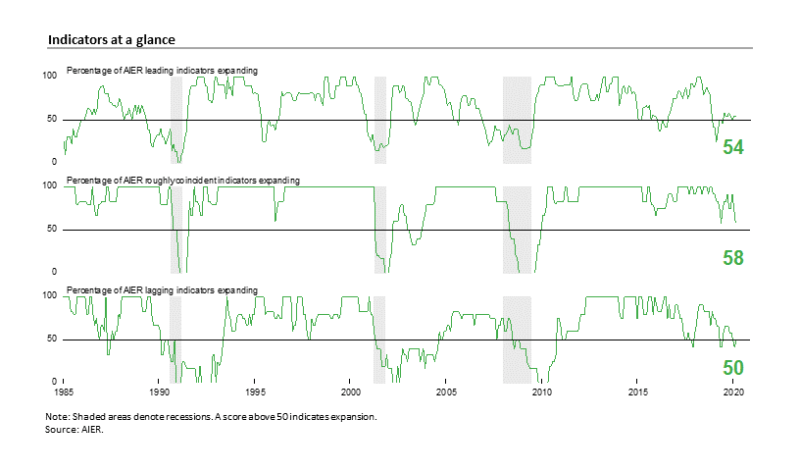

L'indice des indicateurs avancés des conditions du cycle économique de l'AIER est resté stable à 54 en mars. Mars est le 11e mois consécutif dans la fourchette de 46 à 54 pour l'indice des indicateurs avancés. L'indice Roughly Coincident Indicators a reculé de 17 points à 58 tandis que l'indice Lagging Indicators a gagné 8 points pour atteindre 50 (voir graphique). Malgré la lecture légèrement positive continue de l'indice avancé, l'économie américaine s'est probablement contractée en mars, mettant fin à la plus longue expansion économique jamais enregistrée.

Le déclin de l'économie américaine en mars est le résultat de l'éclosion de COVID-19 et des réponses politiques fédérales et étatiques subséquentes. Les mandats du gouvernement pour fermer les entreprises non essentielles et obliger les gens à se loger sur place afin de contenir la propagation de COVID-19 ont entraîné un effondrement de l'activité économique, notamment des pertes d'emplois sans précédent, une chute des ventes dans de nombreuses industries et un risque de par défaut dans l’économie.

En réponse à la chute de l'activité, le gouvernement fédéral a entrepris des efforts de plusieurs billions de dollars pour soutenir les consommateurs et les entreprises tandis que la Réserve fédérale a fait baisser les taux d'intérêt près de zéro et a repris et élargi les programmes d'achat d'obligations de la Grande Récession. La nature sans précédent des conditions économiques actuelles et des réponses politiques rend encore plus difficile l'évaluation de la progression future de l'économie. Une surveillance étroite des données économiques, des performances des marchés financiers et des réponses politiques reste essentielle.

Indice des indicateurs avancés inchangé en mars

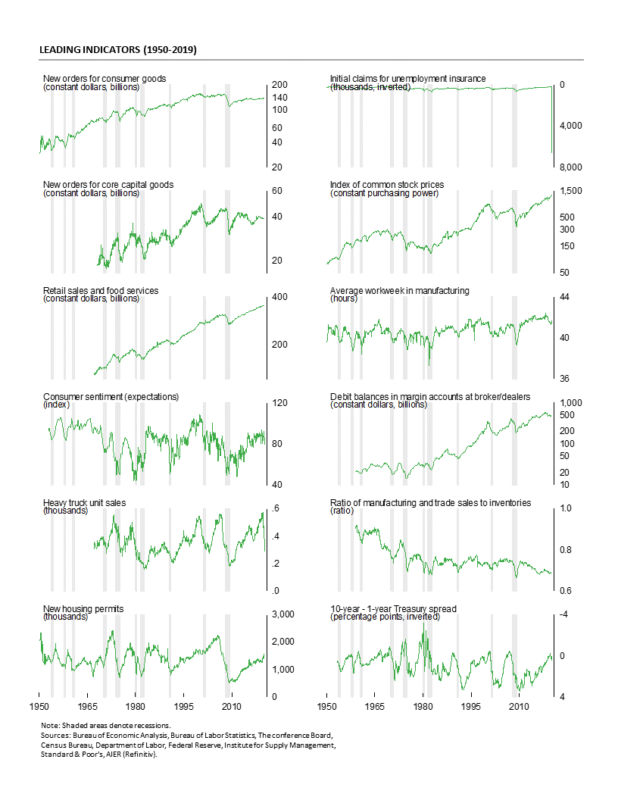

L'indice AIER des indicateurs avancés était de 54 en mars, inchangé par rapport au mois précédent. Le dernier résultat a été le 11e lecture consécutive de 46 à 54 ans et cinquième lecture de 54 au cours des sept derniers mois. Sur cette période, l'indice s'est établi en moyenne à 53. Dans l'ensemble, 5 des 12 indicateurs avancés ont maintenu une tendance positive en mars, avec 4 tendances à la baisse et 3 indicateurs neutres. Les décomptes globaux étaient les mêmes que le mois précédent, bien que cinq des 12 indicateurs aient compensé les changements d'orientation dans le mois.

Le rapport des ventes manufacturières et commerciales aux stocks et à la semaine de travail moyenne dans le secteur manufacturier s'est amélioré en mars, la première passant d'une tendance négative à une tendance positive tandis que la seconde est passée d'une tendance négative à une tendance neutre. Les ventes au détail et les services de restauration réels, les nouvelles commandes réelles de biens d'équipement de base et l'indice des attentes des consommateurs de l'Université du Michigan se sont tous affaiblis au cours du dernier mois, les ventes au détail et les services de restauration réels et l'indice des attentes des consommateurs de l'Université du Michigan passant de tendances positives. à des tendances neutres tandis que les nouvelles commandes réelles de biens d'équipement de base sont passées d'une tendance neutre à une tendance négative.

Dans l'ensemble, l'indice des indicateurs avancés est resté légèrement supérieur au seuil neutre de 50. Historiquement, cela suggère une poursuite de l'expansion. Cependant, les distorsions extrêmement inhabituelles et extrêmes de l'activité économique au cours des dernières semaines rendent l'expansion continue presque impossible. En outre, les mandats du gouvernement pour la fermeture d'entreprises non essentielles et la mise à l'abri sur place pour les travailleurs et les consommateurs sont une source sans précédent de perturbations économiques et de récession, du moins dans l'histoire économique américaine moderne. Les sources inhabituelles de perturbation combinées à des délais dans la collecte et la diffusion de nombreuses statistiques économiques (y compris de nombreux indicateurs du cycle économique de l'AIER) imposent une certaine obsolescence immédiate aux modèles traditionnels. En conséquence, malgré la lecture légèrement positive de l'indice des indicateurs avancés, les preuves croissantes suggèrent que l'économie américaine a probablement culminé en février et est entrée en récession en mars.

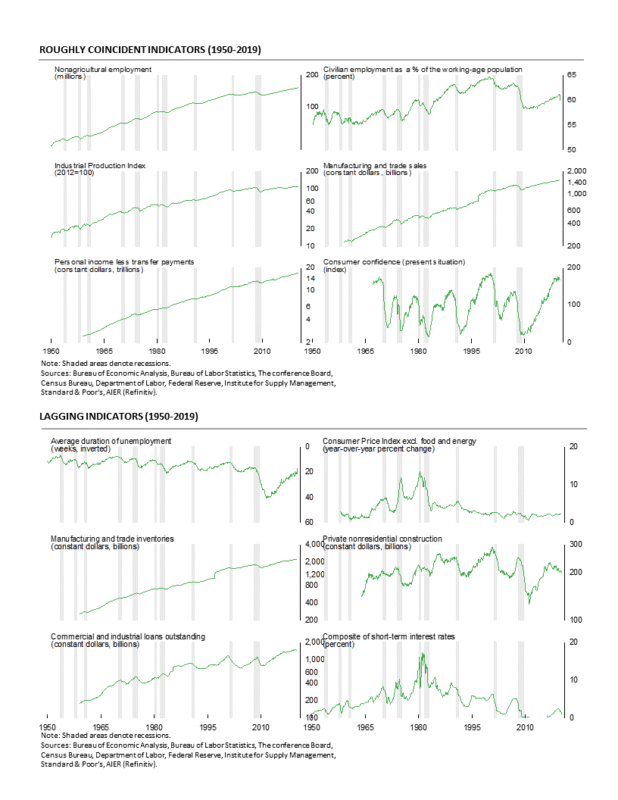

Les indicateurs à peu près coïncidents sont tombés à 58 en mars, en baisse de 17 points par rapport à 75 en février. Un seul indicateur a changé de direction en mars. Le rapport emploi-population est tombé à une tendance négative par rapport à une tendance positive le mois précédent. Dans l'ensemble, trois indicateurs affichaient toujours une tendance à la hausse, deux étaient à la baisse et un était neutre contre quatre à la hausse, un à la baisse et un neutre en février.

L’indicateur des indicateurs retardés d’AIER s’est quelque peu amélioré au cours du dernier mois, revenant à 50 en mars contre 42 en février. Trois indicateurs ont changé de direction en mars: les prix à la consommation de base sont passés à une tendance positive et la construction privée non résidentielle réelle à une tendance neutre par rapport à une tendance négative. Ces améliorations ont été partiellement contrebalancées par une baisse des stocks réels de produits manufacturés et commerciaux, passant d'une tendance positive à une tendance neutre.

Parmi les six indicateurs en retard, deux indicateurs affichent une tendance à la hausse, deux sont à la baisse et deux sont neutres. Cela se compare à deux tendances plus élevées, trois à la baisse et une tendance neutre en février.

COVID-19 écrase la création d'emplois

La masse salariale non agricole américaine a perdu 701 000 emplois en mars, de loin la perte la plus importante depuis la Grande Récession. La masse salariale privée a perdu 713 000 en mars. Les pertes dans le secteur privé ont été généralisées: les industries productrices de biens ont perdu 54 000, les services privés 659 000 et le gouvernement 12 000. Dans les 54 000 pertes, la construction a perdu 29 000 emplois, la fabrication de biens non durables a diminué de 11 000, tandis que la fabrication de biens durables et les industries minières et forestières ont toutes deux perdu 7 000 emplois.

Pour les industries privées productrices de services, qui représentent généralement la majorité de la création d'emplois, la masse salariale a diminué de 659 000, entraînée par une baisse de 459 000 des loisirs et de l'accueil. Les industries des soins de santé et de l'assistance sociale ont chuté de 61 200, les services professionnels et commerciaux ont baissé de 52 000, l'aide temporaire représentant 49 500 de ce total. Le commerce de détail a perdu 46 200 travailleurs tandis que les «autres» services ont diminué de 24 000.

Le taux de chômage a bondi à 4,4% et le taux d'activité à 62,7%. Les deux inversent les résultats positifs des dernières années. Le salaire horaire moyen a augmenté de 0,4% en mars, ce qui s'est traduit par une augmentation sur 12 mois de 3,1%. La durée moyenne de la semaine de travail a diminué de 0,2 heure pour s'établir à 34,2 heures en mars.

En combinant la masse salariale avec la rémunération horaire et les heures travaillées, l'indice de la masse salariale hebdomadaire a baissé de 0,7% en mars et est en hausse de 3,3% par rapport à il y a un an, le rythme d'augmentation le plus lent depuis 2010.

Les demandes initiales atteignent des niveaux sans précédent

Les demandes initiales d'assurance chômage ont totalisé 10 millions au cours des deux dernières semaines de mars (et ne sont pas complètement prises en compte dans le rapport sur l'emploi de mars), ce qui suggère des pertes importantes supplémentaires dans les mois à venir. Les demandes initiales d'assurance-chômage ont grimpé à 6,65 millions pour la semaine se terminant le 28 mars, doublant le chiffre choquant de 3,3 millions la semaine dernière et éclipsant le sommet précédent de 695 000 en octobre 1982. Pendant la Grande Récession de 2008-2009, les pertes d'emplois totales étaient de 8,8 millions par rapport à 25 mois contre un total de 9,96 millions de demandes initiales en deux semaines en seulement deux semaines.

Selon l'Administration de l'emploi et de la formation du ministère du Travail, «le virus COVID-19 continue d'avoir un impact sur le nombre de demandes initiales. Presque tous les États ayant fourni des commentaires ont cité le virus COVID-19. Les États ont continué à identifier les augmentations liées aux industries de services dans leur ensemble, à nouveau tirées par l'hébergement et les services de restauration. Cependant, les commentaires des États ont indiqué un impact plus large dans toutes les industries. De nombreux États ont continué de citer les secteurs des soins de santé et de l'assistance sociale et de la fabrication, tandis qu'un nombre croissant d'États ont identifié les industries du commerce de détail et de gros et de la construction. »

Les ventes unitaires d'automobiles ont plongé à leur plus bas niveau en près d'une décennie

Les ventes de véhicules légers se sont élevées à 11,4 millions de dollars en rythme annuel en mars, en forte baisse par rapport à 16,7 millions en février. Le rythme des ventes en mars est le plus bas depuis avril 2010 et termine une série de 72 mois de l'ordre de 16 à 18 millions. Les ventes de véhicules unitaires sont tombées nettement sous la fourchette au début de la récession de 2008-2009, atteignant un creux de seulement 9,0 millions en février 2009. Les ventes ont amorcé une lente reprise et sont revenues à la fourchette de 16 à 18 millions en mars 2014.

En mars 2020, les ventes de camions légers totalisaient 8,5 millions au rythme annuel, le plus bas depuis février 2014, tandis que les voitures ne géraient que 2,9 millions, le plus bas jamais enregistré depuis 1967. Cela porte la part des camions légers à 74,8%, dominant complètement la part de voiture de 25,2 pour cent. La part croissante des camions légers poursuit une tendance en place depuis 2013. En février 2013, la répartition entre les voitures et les camions légers (VUS et camionnettes) était à peu près égale, les deux segments se vendant environ 7,76 millions à un taux annuel .

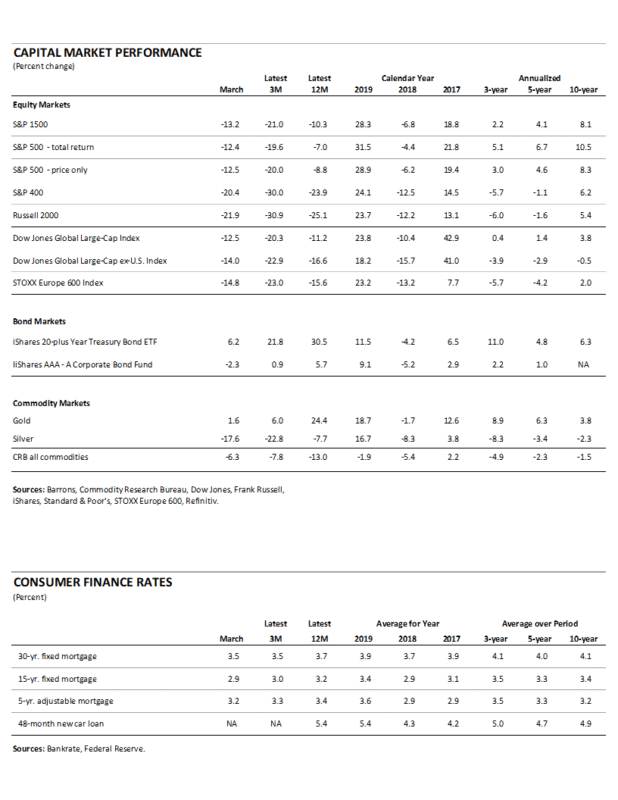

Les marchés des capitaux réagissent durement

Les marchés des capitaux ont commencé à réagir à l'épidémie de COVID-19 en février. L’indice Standard and Poor’s 500 a culminé à 3 386 le 19 février. Au cours des 23 jours de bourse suivants, l’indice a chuté de 1 149 points, soit 33,9%, à 2 237. Depuis le creux de mars, l'indice s'est légèrement redressé mais reste à environ 25% inférieur au sommet de février.

Cependant, le déclin n'est pas entièrement attribuable à l'épidémie. Pendant ce temps, les tensions politiques ont augmenté entre l'Arabie saoudite et la Russie concernant la production de pétrole. La querelle entre les deux a contribué à faire baisser les prix du pétrole brut à 16,60 $ le baril, contre plus de 63 $ le baril en janvier. Comme le marché des actions, les prix du pétrole se sont légèrement redressés mais restent nettement inférieurs. Cette chute des prix du pétrole a créé un double coup dur pour le secteur de l'énergie. L'effondrement de la demande en raison de la chute de l'activité économique tandis que les tensions politiques ont élevé les attentes en matière d'approvisionnement. L’indice Standard and Poor’s 500 Energy sector est tombé d’un sommet de 462 le 6 janvier à un creux de 180 le 18 mars, soit une baisse de plus de 60%.

Les conditions extrêmes ont poussé l'indice VIX, une mesure de la volatilité du marché également connue sous le nom de jauge de peur, du milieu de l'adolescence à la mi-janvier à un niveau record de 82,69 le 16 mars. Les seules autres fois où l'indice avait dépassé 80 le 27 octobre et 20 novembre 2008.

Sur le marché du Trésor américain, le rendement des billets de référence à 10 ans est tombé à un creux historique de 0,50%, tandis que le rendement des bons du Trésor à 3 mois est brièvement tombé en dessous de zéro avant de revenir à des rendements à un chiffre de base.

La politique est sans précédent; les implications à long terme sont inconnues

La politique gouvernementale est sans précédent à bien des égards. Les restrictions à la vie professionnelle et personnelle sont les plus évidentes. Cependant, il existe également des mesures de politique budgétaire et monétaire sans précédent. Des dépenses fédérales massives, de l'ordre de mille milliards de dollars, exacerberont un fardeau de la dette déjà désastreux pour le pays et les générations futures. La politique monétaire s'est rapidement aventurée sur des voies dangereuses de taux d'intérêt nuls et d'achat massif d'obligations pour soutenir l'activité économique et fournir des liquidités. Ces mesures politiques agressives évoluent toujours et l'éventail des achats d'obligations semble s'élargir. Les implications à long terme de ces programmes ne sont pas claires pour le moment mais soulèvent de sérieuses inquiétudes concernant les distorsions sur les marchés des capitaux et la politique future.

RR_2020_04