Y a-t-il une raison de penser que l'inflation pourrait augmenter dans un avenir proche après la fin des blocages de coronavirus et des commandes de maintien à domicile? La Réserve fédérale s'engage dans des politiques extraordinaires qui augmenteront considérablement les réserves excédentaires du système bancaire. Cela dit, la Fed a fait des choses similaires pendant et après la crise financière de 2007-2008 et l'inflation a été bénigne depuis. Les politiques actuelles sont-elles susceptibles d'avoir peu ou pas d'effet sur l'inflation?

Il existe des opinions divergentes d’experts, dont Tim Congdon dans un éditorial du le journal Wall Street et George Selgin sur le blog Alt-M. Congdon dit que « l'histoire suggère que les États-Unis connaîtront bientôt un boom de l'inflation. » Selgin dit que « (I) f nier tout risque d'inflation future est imprudent, il est donc exagéré de ce risque, ou prétendant qu'il est imminent quand il ne l'est pas. » Selgin cite Olivier Blanchard disant que le risque d'inflation est «très faible».

En fait, il y a lieu de craindre que les politiques de la Réserve fédérale ne fonctionnent pas si bien cette fois.

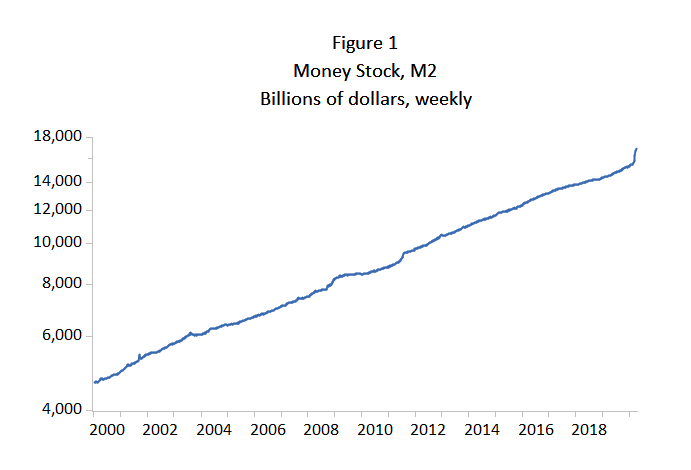

Une façon d'évaluer l'inflation future est la quantité d'argent aux États-Unis. La figure 1 montre que le stock de monnaie, M2, a considérablement augmenté, même par rapport à l'augmentation de la crise financière de 2007-2008. L'inflation, qui, en gros, résulte de «trop d'argent chassant trop peu de marchandises», peut résulter d'une croissance plus rapide de la masse monétaire.

Les blocages, les ordonnances de maintien à domicile et les autres perturbations associées à la pandémie de coronavirus ont considérablement réduit l'emploi et la production. L'ampleur des diminutions reste à voir, mais les dépôts pour l'assurance-chômage d'environ 30 millions de personnes aux États-Unis suggèrent certainement une très forte baisse des biens et services à acheter avec ce stock d'argent plus important. Cette diminution des biens et services disponibles est cependant probablement temporaire, c'est donc l'augmentation de la masse monétaire qui est une préoccupation à plus long terme.

La récente croissance monétaire devrait-elle continuer? Dans la mesure où l'augmentation de M2 est associée à des mesures de relance et à des allocations de chômage, ces sources d'augmentation de M2 ne continueront probablement pas pendant plus de quelques mois.

La Réserve fédérale, cependant, est en passe d'augmenter considérablement son bilan et ses réserves dans le système bancaire en achetant des actifs financiers et en accordant des prêts à des entreprises privées. Les achats d’actifs financiers diffèrent peu de la politique de la Réserve fédérale depuis la crise financière de 2007-2008. De quoi faut-il s'inquiéter?

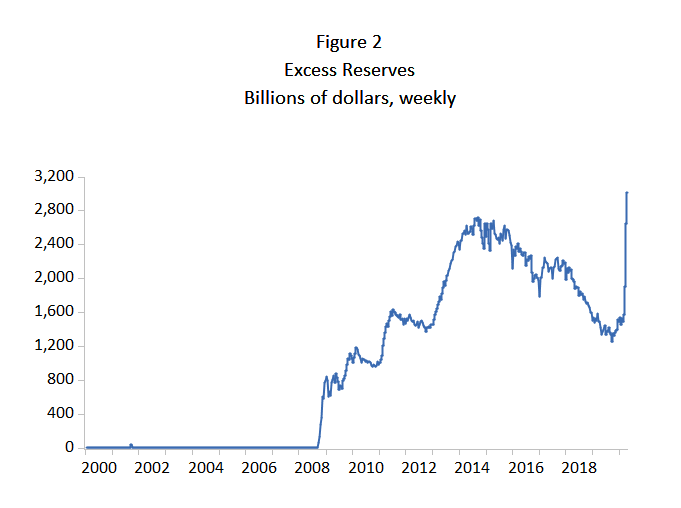

La Réserve fédérale a mis en place un système dans lequel elle paie les banques pour qu'elles détiennent des réserves au-delà des réserves requises. La Réserve fédérale a utilisé ces réserves excédentaires, qui sont des dépôts à la Fed, pour acquérir des actifs, des titres du Trésor à long terme et des titres adossés à des créances hypothécaires. La figure 2 montre que les réserves excédentaires ont considérablement augmenté au cours de la politique d'assouplissement quantitatif (QE) de la Fed mise en œuvre au QE1, QE2 et QE3, visible sur le graphique.

La politique actuelle propose d'augmenter considérablement les réserves et les avoirs dans un avenir proche. L'ampleur de cette augmentation n'est pas certaine, mais le Trésor a fourni une protection de crédit et des investissements en actions de 235 milliards de dollars dans les véhicules financiers qui acquièrent des actifs et accordent des prêts. Les réserves excédentaires ont augmenté de 90% du 3 mars au 22 avril. Il ne serait pas particulièrement surprenant que les réserves excédentaires atteignent le double du sommet précédent de 2,7 billions de dollars. Ils ont déjà dépassé ce pic antérieur de plus de 10% le 22 avril et le dépasseront sûrement de 25 à 50% en fin de compte.

L'augmentation démesurée du bilan de la Fed pendant et après la crise financière de 2007-2008 n'a évidemment eu que peu ou pas d'effet sur le M2 ou sur l'inflation. Y a-t-il des raisons de penser que les conditions sont désormais différentes?

Une préoccupation majeure est que les banques peuvent ne pas vouloir détenir des réserves supplémentaires au-delà des besoins. Pourquoi pas? Environ un tiers de ces réserves excédentaires sont détenues par des succursales américaines de banques étrangères. Ces réserves répondent à une exigence récemment ajoutée pour les banques: le ratio de couverture des liquidités. Les réserves de la Banque centrale européenne (BCE) satisfont également à cette exigence, mais la Réserve fédérale paie des intérêts pour la détention de réserves auprès de la Fed tandis que la BCE facture des intérêts pour la détention de réserves auprès de la BCE.

Il existe un risque de change associé à la détention de dollars au lieu d'euros, mais cela ne dissuade apparemment pas les banques étrangères de détenir des liquidités auprès de la Fed au lieu de la BCE. Les grandes banques américaines sont également soumises au ratio de couverture de liquidité.

La demande de réserves excédentaires est-elle illimitée? Il existe une contrainte majeure à la volonté des banques de détenir des réserves excédentaires à un taux d’intérêt relativement bas. Cette contrainte est un ratio de levier requis imposé par la réglementation bancaire. Le ratio de levier est une exigence minimale de fonds propres dans une banque par rapport aux actifs.

L'expansion des actifs par l'acquisition de réserves excédentaires finit par se heurter au ratio de levier, auquel point des capitaux propres devraient être émis pour satisfaire le ratio de levier requis et augmenter la détention de réserves. Étant donné le coût du capital et le taux d'intérêt sur les réserves excédentaires, toute banque faisant cela réduirait la valeur de la banque pour les actionnaires. En bref, les banques cesseront éventuellement d'ajouter des réserves excédentaires.

Si une banque ne veut pas retenir une augmentation de ses réserves excédentaires, que peut-elle faire lorsque ses réserves excédentaires augmentent? Au lieu de détenir les réserves excédentaires, la banque peut prêter de l'argent ou acheter un titre après avoir détenu des réserves correspondant à une fraction de son augmentation des dépôts des clients. D'autres banques feraient de même. Grâce à l'expansion multiple traditionnelle des dépôts, le stock de monnaie augmenterait, contrairement à ces dernières années, car les réserves excédentaires augmentent. Si la Fed ne réduit pas les réserves excédentaires ou n'augmente pas le taux d'intérêt qu'elle paie sur les réserves excédentaires, une augmentation du stock de monnaie s'ensuit.

Une telle augmentation de M2 en raison de la politique de la Fed augmenterait la valeur en dollars des biens et services produits. L'impression d'argent n'augmente pas la production de biens et de services pendant très longtemps, voire jamais. Il s'ensuit une augmentation des prix et de l'inflation.

Les augmentations récentes et futures des réserves excédentaires sont différentes parce que la création de réserves excédentaires ne s'est pas heurtée au ratio de levier. Sans courir dans le ratio de levier, la politique monétaire de 2010 à 2020 pourrait laisser la demande de monnaie déterminer la quantité de monnaie. Avec une faible inflation attendue, la croissance de la monnaie était conforme à cette faible inflation attendue et, en fait, une faible inflation a suivi. Si la Fed augmente ses réserves excédentaires et maintient ces augmentations, l'inflation peut se produire si les banques ne trouvent plus avantageux de détenir ces réserves excédentaires.

Quelle est l'ampleur de ce risque? Il est juste de dire que personne ne le sait. Pas plus tard qu'au printemps 2019, la Fed réduisait ses réserves excédentaires et a constaté que les banques souhaitaient conserver un niveau de réserves excédentaires beaucoup plus élevé que prévu. De même, la limite supérieure de la quantité de réserves excédentaires que les banques veulent détenir est incertaine.

Ne pas connaître la relation entre la politique monétaire et l'inflation est un moyen risqué de conduire la politique monétaire. Peut-être que tout ira bien; peut être pas.