Il a fallu environ deux semaines pour que le programme de protection des chèques de paie de 349 milliards de dollars, un programme d'aide fédéral visant à étayer les petites et moyennes entreprises, soit à court d'argent après son lancement le 3 avril. Maintenant, le Sénat a approuvé 310 milliards de dollars supplémentaires pour le programme.

Le nouveau programme de protection des chèques de paie sera probablement confronté au même problème qu'auparavant: il n'y a pas assez d'argent.

Le nouveau cycle de financement fait partie d'un ensemble plus large de 484 milliards de dollars adopté mardi, qui comprend également une foule de mesures: financement pour les petites entreprises (50 à 60 milliards de dollars pour un programme distinct de prêt pour les catastrophes économiques), tests de dépistage des coronavirus (25 milliards de dollars) et le financement des hôpitaux (75 milliards de dollars).

Mais le nouveau programme de protection des chèques de paie sera probablement confronté au même problème qu'auparavant: il n'y a pas assez d'argent. À un taux de combustion que les initiés bancaires estiment à 50 milliards de dollars par jour, les fonds supplémentaires devraient être épuisés d'ici une semaine.

Et puis il y a la question de la rapidité avec laquelle les fonds parviennent aux entreprises. Selon la Fédération nationale des entreprises indépendantes, seulement 20% des petites entreprises qui avaient demandé un prêt au cours de la première phase du programme avaient déposé de l'argent sur leur compte le 17 avril.

Il laisse les petites et moyennes entreprises, y compris celles du secteur immobilier, confrontées à la réalité que le programme pourrait finalement être une bénédiction mitigée.

Certes, les secteurs qui ont été gravement touchés par la fermeture économique, notamment l'hôtellerie et la restauration, ont fait un lobbying intensif auprès des législateurs pour élargir l'admissibilité au PPP. Ils ont fait valoir que les filiales distinctes, qui respectent la règle des 500 employés ou moins par emplacement, devraient être éligibles pour postuler en tant qu'entreprises, même si elles faisaient partie d'une chaîne nationale ou internationale.

Et bon nombre de ces entreprises, y compris les hôtels dont le taux d'occupation est historiquement bas, ont profité du programme. Mais dans la façon dont la législation est rédigée, 75% des fonds de relance doivent être dépensés sur la masse salariale s'ils doivent être pardonnés – un chiffre qui n'a pas beaucoup de sens si vous êtes un hôtel qui a cessé ses activités pour le moment .

Des décisions difficiles

Avec une incertitude considérable quant au moment où l'industrie du voyage se rétablira, des revenus minimes à inexistants et des dépenses fixes ne diminuant pas, les hôteliers doivent décider si les fonds doivent être dépensés en salaires ou autres dépenses acceptables selon les directives qui, en fin de compte, pourraient ne pas être pardonnable – peut-être différer un calcul encore plus douloureux à l'avenir.

Signe des temps, le secteur de l'hébergement a vu une dette de 8,2 milliards de dollars transférée à des prestataires spéciaux jusqu'à présent en avril, représentant 87% des prêts commerciaux garantis par des services nécessitant des séances d'entraînement, selon Trepp LLC.

En plus de déterminer si les sociétés immobilières sont éligibles ou non aux fonds, certaines entreprises peuvent craindre que, dans la précipitation de prendre l'argent destiné aux petites entreprises en difficulté, certaines sociétés immobilières et leurs investisseurs soient l'objet de critiques publiques ou même la responsabilité légale.

Les dossiers montrent maintenant que plus de 70 sociétés cotées en bourse ont déclaré avoir reçu de l'argent destiné aux petites entreprises par le biais du programme – pas le type de bénéficiaire pour lequel certains prétendent que le programme était ciblé. Les entreprises doivent se demander si elles risquent de ternir leur marque.

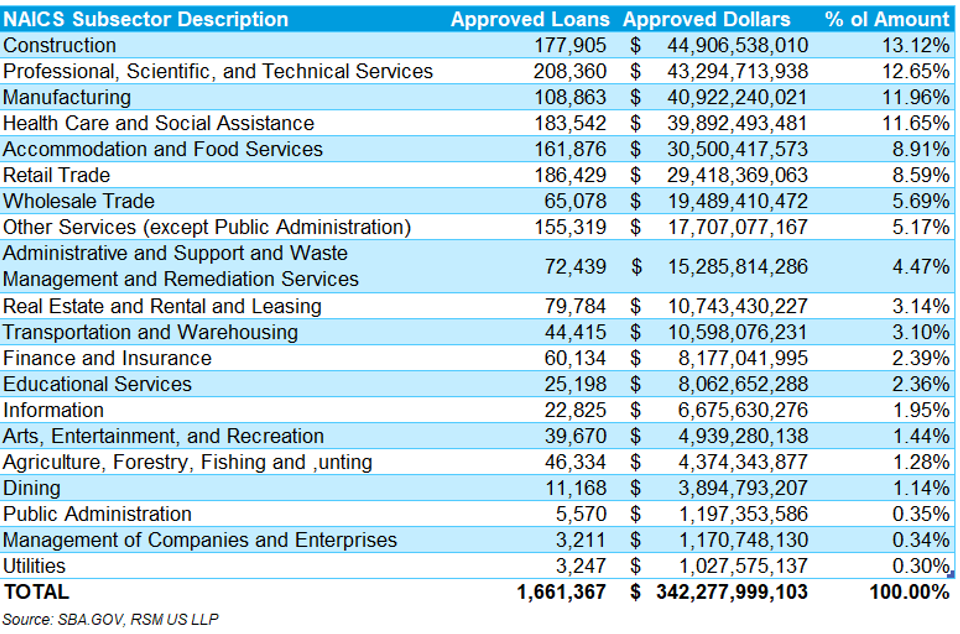

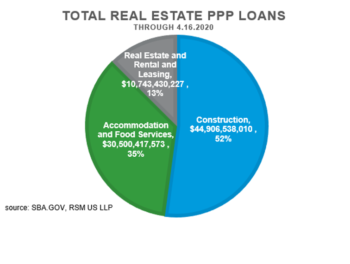

À ce jour, les entreprises de construction ont constitué une part plus importante des prêts approuvés que toute autre industrie (ces informations datent du 16 avril):

Une autre option

Étant donné que le programme PPP ne répondra probablement pas à tous les besoins des sociétés immobilières, le prochain programme de prêts sur la rue principale est considéré comme une autre option pour les sociétés en quête de liquidités.

Sur la base des conditions initialement annoncées, nous ne considérons probablement pas cela comme une alternative viable pour les sociétés immobilières. Les conditions actuelles stipulent que le prêt ne peut excéder quatre fois le BAIIA de l'emprunteur pour 2019. En outre, comme la plupart des organisations immobilières sont constituées en partenariats, la restriction des distributions de capital peut être impossible pour les propriétaires immobiliers individuels afin de maintenir leur propre liquidité et durabilité.

Enfin, le taux d'intérêt (SOFR plus 250-400 points de base) est difficile à avaler pour de nombreuses entreprises qui peuvent déjà travailler sur de faibles marges et des dettes existantes garanties par leurs biens immobiliers. Avec le PPP manquant de financement suffisant et le MSLP comme une option irréaliste, les organisations immobilières continueront de lutter pour répondre à leurs besoins de liquidité.

Pour plus d'informations sur la façon dont le coronavirus affecte les entreprises de taille moyenne, veuillez visiter le Centre de ressources RSM Coronavirus.